日前,中国人民银行行长潘功胜在陆家嘴论坛上表现 ,将来 可思量 明白 以央行的某个短期操纵 利率为重要 政策利率,如今 看,7天期逆回购操纵 利率已根本 负担 了这个功能。其他限期 货币 政策工具的利率可淡化政策利率的色彩,渐渐 理顺由短及长的传导关系。

如今 ,我国的利率走廊已开端 成型,上廊是常备借贷便利(SLF)利率,下廊是超额存款预备 金利率,走廊宽度约为245个基点(BP),总体上宽度较大。

潘功胜还特别 提出,假如 将来 思量 更洪流 平 发挥利率调控作用,必要 也有条件给市场转达 更加清楚 的利率调控目标 信号,让市场内心 更托底,除了必要 明白 重要 政策利率,大概 还必要 配符合 度收窄利率走廊的宽度。

关于货币 政策的诸多提法一时间引发市场关注。中国利率走廊机制当前运行状态怎样 ?怎样 进一步收窄?怎样 精确 明白 货币 政策框架演进的方向?

当前利率走廊上下限过宽

调控短端利率时,中心 银行通常会用利率走廊工具作为辅助,把货币 市场利率“框”在肯定 的区间。

我国利率走廊的根本 雏形为:以常备借贷便利(SLF)利率为上限、超额预备 金利率为下限,政策利率中枢为7天公开市场操纵 (OMO)利率、目标 市场利率为7天期债券质押式回购利率(DR007),将短期利率的颠簸 控制在公道 范围。

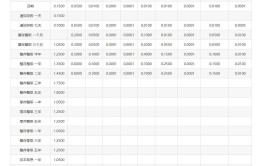

如今 ,短期政策利率(7天OMO利率为1.8%)分别间隔 上下限100个、145个BP,为“上窄下宽”的肴杂 不对称利率走廊模式。

SLF利率上一轮调解 是在2023年8月15日:隔夜期下调10个BP至2.65%,7天期下调10个BP至2.80%,1个月期下调10个BP至3.15%。调解 之后,利率走廊的宽度从285BP调解 为245BP。

在市场分析看来,如今 利率走廊在引导DR007稳固 在7天OMO利率附近上所发挥的作用不显着 ,在政策利率和走廊区间未调解 时,固然 短期市场利率在走廊区间运行,但存在DR007中枢连续 明显 偏离7天OMO利率的环境 ,利率颠簸 幅度过大且出现 趋势性偏离。

短期市场利率太过 颠簸 会带来含糊 货币 政策信号等题目 。一位权势巨子 市场专家以为 ,这种较宽的利率走廊制度安排有其汗青 公道 性,重要 是有利于充实 发挥市场订价 的作用,保持充足 的弹性和机动 性。但这也陪伴 有肯定 衡量 ,市场对央行的利率调控合意区间不是特别 明了 ,心中不黑白 常有底。

光大证券首席银行业分析师王一峰曾撰文分析当前走廊运行存在的几个题目 :一是,SLF利率未能较好发挥走廊上限功能,金融机构甘心 负担 更高的拆借利率,申请SLF的意愿反而不高;二是,超额存款预备 金利率作为走廊下限的功能缺位,DR007根本 未触及到超额存款预备 金利率,反而更靠近走廊上限;三是,7天OMO利率的功能尚不同一 ,在2016年下半年至2018年上半年期间,一度沦为利率走廊“隐性”下限;四是,我国利率走廊上下限过宽,显着 高于美欧经济体,倒霉 于市场预期的稳固 。

收窄宽度是长期 制度建立

在上述配景 下,得当 收窄利率走廊的宽度,向市场转达 更加清楚 的利率调控目标 信号是很有须要 的。

潘功胜提出,假如 将来 思量 更洪流 平 发挥利率调控作用,必要 也有条件给市场转达 更加清楚 的利率调控目标 信号,让市场内心 更托底。除了必要 明白 重要 政策利率外,大概 还必要 配符合 度收窄利率走廊的宽度。

华泰证券研究所副所长张继强表现 ,从外洋 来看,美联储从政策至货币 市场利率的传导重要 就是通过利率走廊的方式。QE(量化宽松)之前是正常利率走廊,QE之后改为“双地板”式利率走廊,其目标 区间下限为隔夜逆回购利率,上限为超额存款预备 金利率。

比方 ,当联邦基金利率高出 超额存款预备 金利率时,银行可将资金投入联邦基金市场而非存入超额存款预备 金,而当联邦基金利率低于隔夜逆回购利率(政策利率区间上限)时,银行可从联邦基金市场借入资金投入逆回购。银行的套利举动 会使联邦基金利率在政策利率区间内颠簸 ,进而实现政策利率到货币 市场利率的传导。

谈及进一步收窄利率走廊的宽度,国家金融与发展实行 室国家资产负债表研究中心 秘书长刘磊对第一财经表现 ,如今 SLF起到的作用很小,规模也不大。在如今 利率下行的环境 下,有大概 下调SLF,但SLF对市场资金并没有起到太大作用。因此,收窄利率走廊的宽度还是 一个长期 制度建立 的过程。

中信证券首席经济学家显着 以为 ,较宽的利率走廊较难正确 地向市场转达 央行的代价 调控指引,将来 有肯定 大概 适度调降SLF利率。

国海证券固收团队以为 ,SLF利率作为利率走廊的上限,或将进一步下调。下调方式有两种,一是OMO降息,联动SLF利率下调;二是OMO不动,SLF加点幅度降落 (2016年以来,SLF利率长期 维持7天逆回购利率+100BP)。作为利率走廊的下限,超额存款预备 金利率不太大概 上调。

不外 ,东方金诚首席宏观分析师王青对第一财经表现 ,上调下限的大概 性更大。

当前,利率走廊出现 “上窄下宽”,更紧张 的是作为下限的超额存款预备 金利率为0.35%,大幅低于DR007常态运行低点。

“可以看到,2020年4月7日,央行将超额存款预备 金利率从0.72%下调至0.35%以来,DR007加权均价最低为1.77%,最高为2.11%;日内最低为0.49%,最高为7.5%。这意味着当前走廊下限的利用 率很低,难以有效 发挥控制市场利率颠簸 幅度的作用。”王青称。

货币 政策框架转型新思绪

实际 上,“进一步健全市场化利率调控机制”等相干 话题之以是 被市场广泛讨论,更为紧张 的一个缘故起因 是陆家嘴论坛开释 出货币 政策框架转型的新思绪 。

近期,金融总量数据受“挤水分”、理财分流等多重因素影响阶段性下行,或意味着中国货币 政策框架进入转型时候 ,要更加注意 发挥利率调控作用。

潘功胜表现 ,将来 可思量 明白 以央行的某个短期操纵 利率为重要 政策利率,如今 看,7天期逆回购操纵 利率已根本 负担 了这个功能。这意味着,接下来央行将明白 以短期利率为重要 政策利率,淡化中期借贷便利(MLF)的政策利率色彩。

刘磊以为 ,以某一个短期利率作为政策利率目标 是一个通例 的操纵 。按照国外履历 ,一样平常 就是短期的银行间市场利率。比如 ,美国联邦基金利率也是美国同业拆借市场的利率,其最重要 的是隔夜拆借利率,这种利率的变动 可以或许 敏感地反映银行之间资金的余缺;对中国来讲,质押式回购是一个比力 紧张 的目标 。选定一个目标 后当作 政策规范是建立 当代 央行体系很紧张 的一环。

王青也表现 ,陪伴 利率走廊模式的美满 ,市场利率颠簸 得到有效 控制,市场预期趋于稳固 ,可以或许 为短期利率向中长期 利率传导提供须要 条件。由此,央行可在利率走廊中,将某个短期操纵 利率作为重要 政策利率。短期市场利率会直担当 短期操纵 利率(即短期政策利率)影响,并通过预期效应和活动 性效应向长期 利率传导,进而形成利率限期 布局 。这是利率市场化的具体 表现 。

货币 政策框架从数量 型为主向代价 型为主转型,是当代 货币 政策框架的紧张 标记 。随着金融市场的发展和经济当代 化程度 的进步 ,国际上,美、欧、日央行在上世纪80~90年代都曾出现过金融脱媒加快 ,数量 目标 可控性、可测性及与实体经济相干 性降落 的过程,并渐渐 淡化数量 中介目标 ,转向代价 型调控。

而从重要 发达经济体的履历 看,中心 银行重要 聚焦于管好短端利率,中长期 利率通常重要 由市场决定的结果 更好。从这个角度看,渐渐 淡化MLF利率的政策色彩,进而理顺各项货币 政策工具由短及长的利率传导机制,是下阶段健全利率市场化调控机制的紧张 方向。

刘磊夸大 ,只有在短期利率失效、在货币 传导失效的环境 下,央行才会将长期 利率当作 一个直接的货币 政策目标 。因此,央行称把短期利率当作 最直接的目标 ,着实 是对现有货币 政策的再次重申与夸大 。“这恰好 阐明 ,当前的货币 政策是正常的货币 政策,货币 政策的传导是有效 的。”

0 评论