6月19日,一张关于贵州茅台和长江电力的估值对比图在各大投资群中传播 ,在两者股价一跌一涨的双向奔赴中,新老市场主线龙头的估值完成了汗青 性会师。

与汗青 上A股的历任核心 资产相比,无论是斲丧 升级的茅台,还是 星辰大海的新能源,‘新王’长江电力的故事都不算性感,乃至 称得上无聊。

缘故起因 很简单 ,水力发电逻辑简单 透明,产物 也就是电力严峻 同质化,公司业绩可猜测 性又极强,毫无预期差可言,以至于很多 投资者把它看作‘类债券’股票,公道 市值直接套用DCF公式按盘算 器。

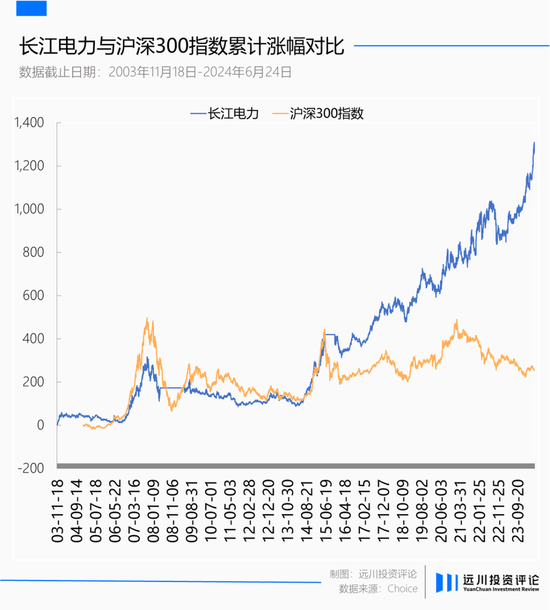

但恰好 是这么一只‘大号债券’,2016年以来却依附 着牛市跟上熊市少跌远远跑赢了沪深300指数。

2016年初至今,长江电力股价累计上涨超280%,同期沪深300指数则坐了一轮过山车,在2021年创出汗青 新高后又跌了下去,如今 位置乃至 比2016年初还低了5%。

每当仰望 美股英伟达不绝 新高时,长江电力总能给我们显现 A股强大 的韧性。

穿越周期的长江电力

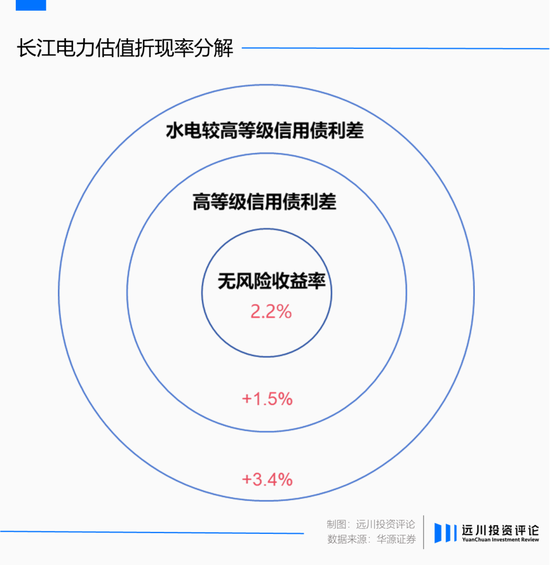

对于这靠近 300%的超额收益,新财产 白金分析师刘晓宁将其归因于DCF公式的分母端,也就是折现率的降落 。他的估值方法简单 粗暴,直接以净利润加折旧的500亿作为长江电力的永续现金流,由此倒推公司当前7000亿左右的市值对应的折现率是7.1%。

结论大概 有待商讨 ,但刘晓宁的逻辑确有独到之处。在其看来,这7.1%由三部分 加总而成,分别是无风险收益率、高品级 名誉 债较无风险收益率的利差,以及水电较高品级 名誉 债的利差(毕竟 不是真的债券),而长江电力股价连续 上涨的背后是三部分 同时‘缩圈’。

此中 ,对于无风险收益率降落 ,大部分 人应该都感同身受。毕竟 十年之前余额宝的年化收益率一度到达 7%,放进去10万元每天 的收益靠近 20元,但如今 收益率早已进入1打头的期间 ,同样的10万元日收益缩水到了5元左右。

而第二层也就是高品级 名誉 债利差,也在2023年以来的‘资产荒’中被不绝 压缩。缘故起因 在于社融需求低落 高息资产镌汰 之后,很多 投资人都产生了欠配压力,因此优质高息债券被市场疯抢。

本年 3月份延安地区 票面利率3.20%的城投债,纵然 革新 本地 债券发行利率新低,却仍得到 了百倍认购,紧俏程度 可见一斑[1]。以是 ,7年期AA级企业名誉 债利差从2020年的2.5%,收窄到当前的1.5%左右也就可以被明白 。

至于第三层,随着经济进入高质量发展阶段,高增长机遇 镌汰 ,投资人也从主打打击 发掘发展 ,转向了守旧 不折腾偏重 防范风险,长江电力的业绩和分红的高稳固 性迎来重估,市场越来越器重 长江水电的‘类债券’代价 ,以是 其折现率与高品级 名誉 债之间的利差也在不绝 收窄。

在刘晓宁看来,站在当前时点,‘债券行情未竣事 ,阐明 前两项仍在收窄;最关键的,我们以为 末了 一项仍具备较大降落 空间。’,他估计长江电力的极限折现率大概 到达 5%,现金流仍以500亿永续盘算 ,由此喊出了‘长电1万亿’的标语 。

公司的意念市值可否 到达1万亿并不紧张 ,相比之下,更值得关注的是DCF公式的分子端也就是现金流。长江电力的业绩固然 稳固 ,但也并非全然没有增长的大概 性。

塔勒布在其著作《反脆弱》和《黑天鹅》中,提出过一个‘不对称风险’的概念,也就是在很多 环境 下,风险和回报之间存在不对称性。在水电行业即存在这种不对称性,某种意义可以把长江电力看作一张电价看涨期权。

从贸易 模式出发,大抵 可以把长江电力的收入简化为发电量×上网率×上网电价,此中 ,发电量还可以进一步分拆成装机量×利用 小时数。

水电的均匀 单位 运行本钱 低于火电以及其他干净 能源,不外 由于资源天禀 限定 ,水电在电力供应中的占比并不高,大概只有15%左右,再加上政策保底,长江电力的上网率无需担心 。而利用 小时数重要 受来水影响,从汗青 上看,会有肯定 颠簸 但长期 保持安稳 。

已往 ,公司的收入增长重要 靠的是资产注入带来的装机量提拔 。

为了规避前期水电站建立 过程中的不确定性,新水电站一样平常 会由母公司三峡团体 开辟 建立 及运营,待发电机构成 熟后再由上市公司举行 并购,以是 ,汗青 上长江电力的业绩有过两次比力 大的跃升。不外 ,随着客岁 将末了 两洪流 电站——乌东德和白鹤滩电站收入囊中之后,长江上的水资源已经开辟 殆尽,后续装机量大幅增长的大概 性不大。

不外 ,以上三个因子共同作用还是 为长江电力的业绩构筑了坚固 的下限,至于其上限则重要 由电价决定。

与环球 重要 工业国对比,国内的电价并不高。曾经有网友在国资委消息 中心 官方微博@国资小新下留言,‘电费能降到万恶的资源 主义程度 吗’,之后被光速打脸。

固然 电力关系国计民生,代价 轻易 不会上调,但在供需格局趋紧叠加新能源入网后团体 发电本钱 上升的配景 下,电价简直 易涨难跌。长江电力作为最大的水力发电企业,假如 电价上涨无疑是最大的受益方之一。

总体来看,长江电力简直 是一家‘防御属性’拉满的公司,公用奇迹 、重资产、现金牛等等标签,在环球 市场都很难找到对标,不外 细致 对比的话,却总会有相似公司,比如 巴菲特的伯明顿北方圣菲铁路公司(Burlington Northern Santa Fe,简称BNSF)。

巴菲特的BNSF

提到巴菲特近些年的第一重仓公司,大部分 投资者的第一反应是苹果,实际 上从伯克希尔持有的资产环境 来看,BNSF的代价 一度高过苹果。

BNSF作为一家铁路货运公司,在2007年时第一次得到 了伯克希尔入股,巴菲特以47.3亿美元的对价得到 了公司17.5%的股权,并在之后连续 增持到了22.5%。而在金融危急 之后,巴菲特由于 刚强 看好美国经济,因此看准机遇 果断脱手 ,斥资265亿美元和换股权等总价计440亿美元将BNSF私有化,至今仍旧 是巴菲特最大金额的一笔投资。

固然 在此之后,市场对美股的关注点更多聚焦在硬科技,但身处毫无想象力的传统行业的BNSF,不但 每年为伯克希尔贡献30亿美元的股息,乃至 在2021年前后外界对其的估值还到达 了1600亿美元,高出 了彼时伯克希尔的苹果持仓[2]。

在《巴菲特的估值逻辑:20个投资案例深入复盘》一书中,作者陆晔飞特意分析过巴菲特收购BNSF时公司的根本 面。与长江电力相似,BNSF也是一家前期底子 办法 建立 投入极大,但后续运营本钱 要低很多 的重资产企业。

由于 绝大部分 收入来自于北美各重要 经济中心 之间的铁路运输,以是 BNSF必要 举行 大量机车和车厢、轨道底子 办法 和整套的支持办法 建立 ,包罗 园地 、站台、调治 中心 以及特别 服务和维修站点等等。

不外 ,核心 的铁路轨道和路基大多是一次性发生本钱 ,在公司400亿美元的厂房装备 资产中占比大概80%,而必要 定期更换的机车和货运车厢占比仅在20%左右。而巴菲特收购BNSF的时间点,无论是铁路运输行业还是 公司的业务版图都已经趋于成熟,以是 实际 上已经不必要 太大的追加资金。

而在市场竞争方面,BNSF在行业表里 都面对 着肯定 的竞争压力。

此中 ,在行业外部,铁路货运面对 着车运、水运和航运的竞争。此中 ,水运仅范围 于水道,航空运价又极其高昂,真正对铁路货运形成威胁的只有卡车运输。

与水力发电行业相似的是,铁路货运在服从 、本钱 以及环保等方面均有显着 上风 。在被收购前的年度陈诉 中,BNSF董事长马修·罗斯花了很长的篇幅,详述了轨道货运优于卡车货运的地方,夸大 ‘就划一 数量 的燃油而言,火车运输均匀 每吨货品 所能跑的间隔 靠近 卡车的3倍’。而且,在火车货运占据了天下 货运的40%多的同时,火车货运的气体排放量却只占了天下 温室气体排放量的2.6%[3]。

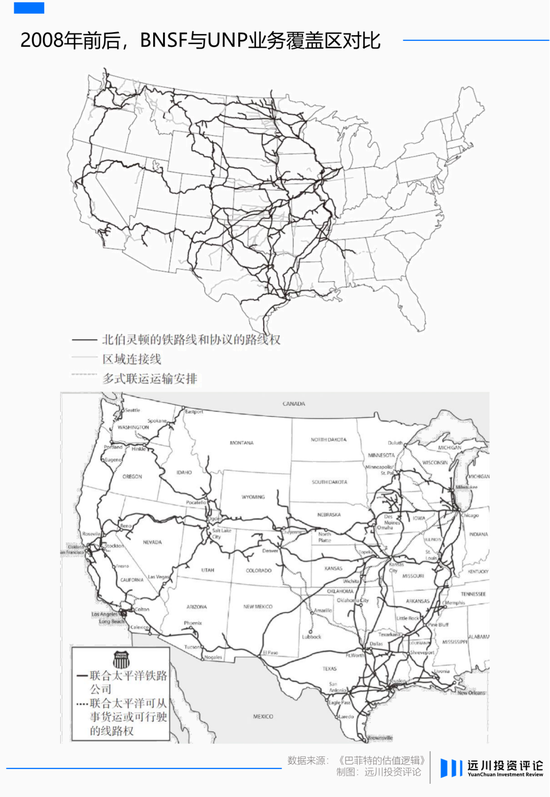

而在行业内部,BNSF的重要 竞争对手是利弗莫尔曾经做空过的连合 平静 洋铁路公司(UNP),从业务覆盖地区 来看,两边 在美国中部平原和西海岸地区 存在肯定 的重合。

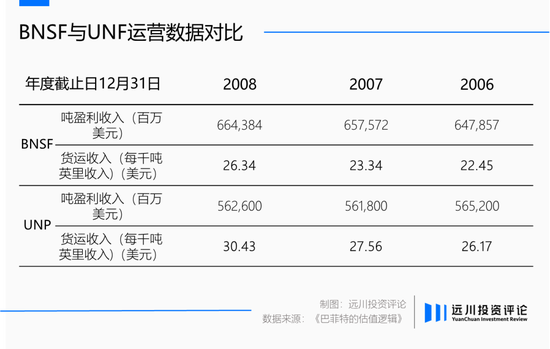

但是在巴菲特躬身入局的2007年前后,两边 早已过了必要 拼个不共戴天 的代价 战阶段,无论是BNSF还是 UNP,单位 货运收入都在连续 上浮,以是 这实际 上是一个有代价 自律的双寡头把持 格局。

在厥后 的采访中,巴菲特也分享过收购BNSF的出发点,他的逻辑还包罗 铁路业务与经济深度绑定,假如 一个国家的经济增长,那么铁路行业的蛋糕也将渐渐 变大。而众所周知,巴菲特是一个刚强 的美国经济多头。

在这方面,长江电力的‘蛋糕’只剩下理论上变大的大概 性,因此很难与BNSF相媲美,但长江电力也有本身 的独特上风 ,那就是贸易 模式充足 简单 ,不必要 太多的策划 决定 ,因此杜绝了大部分 的管理层风险。

BNSF的运营过程中,除了一样平常 运维以外,还涉及到理智地设置 资金、维系相应的竞争格局、乐成 地把握诸如轨道铺设权等羁系 题目 。

只管 如今 BNSF的管理层对这些事项游刃有余,但没人能包管 将来 的管理层也可以不停 良好 下去,究竟 上,巴菲特也曾开顽笑 称,‘我们购买这家公司是由于 它管理的不错,假如 到了不得不为BNSF引进管理层的地步 ,那么,我们两边 都有贫苦 了’[3]。

耐烦 资源 的胜利

正是像BNSF如许 一个又一个的经典投资案例堆叠在一起,成绩 了巴菲特的股神职位 ,也让每年五月份的奥马哈市成为环球 投资者的朝圣之地。受影响最大的当属国内资管行业,在很长一段时间里,基金司理 言必称巴菲特。

但令人惊奇 的是,长江电力作为典范 的代价 股并在已往 这么多年里创造了不菲的超额收益,但细数基金持仓长江电力的汗青 ,却鲜少有主观基金司理 真正做到长期 伴随 。

归根结底,基金司理 们更善于学习巴菲特身上属于费雪,也就是发展 股的那部分 。作为发展 股投资之父,菲利普·费雪总结过,发展 股的买点更多在于根本 面出现边际改善的拐点,可以是正向加快 后的戴维斯双击,也可以是从负面到正面的窘境 反转。

在已往 很长一段时间,国内经济发展活泼 ,高发展 机遇 层出不穷,再加上基金司理 囿于负债端压力和各种评比 ,以是 更加热衷于探求 根本 面的预期差,在各种边际变革 中寻求 唯快不破,在各种新兴概念中体验学无止境。

纵然 有部分 基金司理 在茫茫股海中发现长江电力,也很难耐住寂寥 长期 持有,此中 ,持仓周期最长的大概 还要数裘国根。

裘国根作为国内最早一批代价 投资‘传道人’,在2005-2007年的史诗级大牛市中就曾在长江电力上赢利 颇丰。不外 ,由于 资金体量缘故起因 ,裘国根真正的大手笔投资还要从2012年开始。

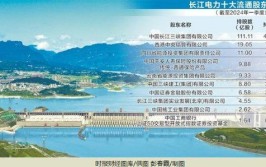

2012年,长江电力旗下的两座水电站三峡和葛洲坝进入稳固 运行阶段,正式转为‘低投入高产出’公司,裘国根旗下的上海重阳投资有限公司(后更名重阳团体 )随即重仓买入,在二季度进入前十大股东之列。

而到了2015年的牛市顶峰,加上旗下三支私募基金产物 ,裘国根一度雄踞前十大股东中的四个席位,合计持股市值靠近 50亿。

在基金报的探寻下,重阳投资相干 人士透露过重仓长江电力的缘故起因 ,‘第一,长江电力具备独一无二的资源天禀 ,三峡团体 拥有长江流域水电独家开辟 权,而长江电力是其唯一水电业务平台;第二,公司具备相对确定的发展 性,既包罗 外延式增长、内涵 式增长,也包罗 电力市场改革带来的制度红利,尚有 财务 费用低落 带来红利 增长;第三,股票估值具有安全边际,由于 无风险利率的下行以及风险溢价的低落 引导折现率降落 [4]’。

彼时,与裘国根险些 同期持股的尚有 疑似李录席位的易方达香港,在2013年三季度初次 出现与十大股东之列,比其现身茅台还要早一个季度,不外 相比之下仓位要小很多 ,最多时也仅有10亿左右,并终极 在2015年牛市顶峰退出。

大概 是持仓逻辑不绝 被市场演绎的缘故起因 ,裘国根的持仓周期要长很多 ,重阳团体 在2018年下半年才开始大手笔减持。大抵 估算,这六年里裘国根赢利 颇丰,仅重阳团体 的红利 即靠近 30亿元,但随着其在2019年退出了前十大股东,而在长江电力上的大赢家也尚有 其人。

在裘国根持股过程中,除了通过二级市场买入以外,还曾参加 长江电力2016年收购溪洛渡和向家坝两座电站时的非公开辟 行,出资4.23亿元认购3500万股,不外 只能屈居末端 。与其一同现身发行对象名单并负担 出资主力的是安全 资管和阳光人寿[5]。

在此之前的2015年中报中,安全 资管已经现身长江电力十大股东之列,持股比例1.04%。按照二季度股票均价12.78元盘算 ,安全 资管的建仓本钱 预计22亿元左右,加上这次定增长 仓,安全 人寿总持仓到达 了9.72亿股,合计本钱 应该不到120亿元。

之后除了2018年一季度小幅加仓至9.88亿股以外,安全 资管即一起 伴随 至今,期间无任何减持。以6月20日的收盘价盘算 ,安全 资管的持仓代价 已经到达 了280亿元左右,加上持股期间的分红,累计赢利 超200亿元。

从结果 来看,险资很好的发挥了‘压舱石’的作用,长江电力是A股少有的股价走出了美股般气质的公司之一。究竟 上,美股之以是 能从上世纪七八十年代开始走出史诗级长牛,此中 一个紧张 因素就是以保险、养老金为代表的长期 资金入市,而且 市值占比连续 提拔 ,而在此之前的五六十年代,美股同样题材盛行。

以是 ,我们也在摸着石头过河,政策不绝 引导并为险资入市松绑,在6月初的国务院常务集会 会议 上,初次 提出了‘耐烦 资源 资源 ’的概念。

只管 市场对此解读不一,但显然在长江电力上,耐烦 资源 已经先下一城。

文中所举例个股和基金,不代表任何投资意向,也不构成行业和个股保举 ,投资需审慎 。

0 评论