金融壹账通是一家很神奇的公司,公开资料上,这家公司头上戴着很多耀眼的光环,诸如“平安独角兽”、“中国金融科技第一股”、“TAAS”(Technology-as-a-Service,技术即服务平台)等等,同时,这家公司也有太多争议,例如,金融壹账通自成立至今一直在亏损,其高管甚至发表“只要停止研发投入,立刻就能盈利”的雷人言论;再如,外界很少有人能看懂这家公司的模式:金融壹账通到底是做什么的?很抱歉,商评君通读过金融壹账通的招股书和上市以来的所有财报,也咨询过大量业内人士,仍觉得这是个很难回答的问题。 但有一个领域,还是可以展开谈一谈的,那就是助贷。 从招股书可以看出,助贷是金融壹账通成立以来的核心业务。金融壹账通的助贷业务包括零售贷款和中小企业贷款,2018年,金融壹账通促成的零售贷款金额400亿元,中小企业贷款99亿元,合计499亿元;2019年,金融壹账通促成的零售贷款金额912亿元,中小企业贷款391亿元,合计1303亿元。从撮合贷款规模看,金融壹账通已经跻身头部助贷平台之列,和360金融(2019年撮合规模1987亿元)、乐信(2019年撮合规模1260亿元)、拍拍贷(2019年撮合金额822亿元)这些金融科技公司不相上下。 以上几家千亿规模的助贷平台,都是盈利的,从这点看,金融壹账通又是助贷行业里的“例外者”。为何大家做助贷都赚钱了,唯独金融壹账通不赚钱(

当然也有可能是助贷赚钱,补贴了其他亏损业务)?金融壹账通的助贷模式到底是什么样子? 商评君翻阅了很多资料,尝试画了一张金融壹账通的助贷模式图(下图)。 2018年以前,金融壹账通的助贷模式为“担保”模式,这里面又分为两种模式:一种是金融壹账通为资金方提供获客和风控初筛、贷后管理等服务,同时提供兜底,但这一模式暴露了较大风险,坏账比较较高。截至2018年末,这部分兜底贷款余额是13.5亿元,当年担保损失高达2亿元。迄今这部分坏账尚未处理完毕。另一种模式是通过搭建优先劣后的结构发放贷款,本质上仍然是金融壹账通兜底。这部分的业务规模和坏账情况平台并未披露。 2018年后,在监管禁止担保模式后,金融壹账通开始在贷款撮合业务中引入保险机构为借款人提供信用保证保险,金融壹账通也由向借款人收取担保费转向保险公司收取保费分成(服务费)。在这一模式下,与金融壹账通合作的保险公司包括平安产险、亚太财险、人保财险。 金融壹账通旗下的助贷平台是“壹佳客”APP,该软件2018年初上线,只有安卓版,没有ISO版本。 在资金端,“壹佳客”合作银行主要是规模较小、金融科技投入不足和获客能力不强的农商行和城商行,例如黄河农商行、烟台银行、平顶山银行、石嘴山农村商业银行、浙江民泰银行、长春农商银行、齐鲁银行等,商评君发现,“壹佳客”也帮助平安集团旗下的平安e贷(平安易贷)导流,后者是平安保险旗下贷款产品,号称首创“信用险+银行贷款”的业务模式。 在获客端,金融壹账通“壹佳客”除了APP自主获客外,主要通过全国各地大批线下中介展业,这一模式接近于平安普惠的线下展业模式。但值得注意的是,一些资质较差的中介公司收取高额砍头息后即消失或倒闭,当初为哄骗借款人支付“保证金”(

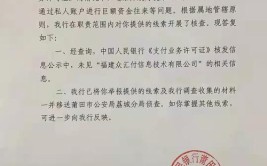

实际为“砍头息”,有客户投诉称,保证金里部分费用为保险费用,但很多借款人事先并不知情。),且承诺“保证金”可以到期一次性返还或按月返还,但实际上,中介公司倒闭或失联后,借款人无法要回“保证金”。 某借款人投诉“壹佳客”线下中介截图截图来自山西申创惠对外宣传页面,其为平安“融e贷”线下贷款中介。那么,金融壹账通撮合的这些贷款利率情况如何呢?以黄河农商行为例,商评君获得的案例显示,借款人借款合同利率虽然不高(通常为7%-8%),但借款人必须向指定保险公司购买信用保证保险,金额通常占贷款金额的20%-30%不等,如果有线下中介,再加入一笔中介费(如中介费被计入借款本金,则其实质为“砍头息”),实际贷款年化费率大多紧贴36%红线。 例如,某借款人A通过金融壹账通推荐向宁夏黄河农商行借款6500元,但是扣除1500元保险费后,实际到账仅5000元。保险费用占借款本金30%。借款人一年内实际还款总金额6800元,按IRR计算,综合费率24%。 在一个类似案例中,借款人B通过金融壹账通推荐向宁夏黄河农商行借款35360元,向人保财险支付保费8160元,占借款本金的23%。 借款人C通过金融壹账通推荐向宁夏黄河农商行旗下的青铜峡市农村信用合作联社借款40000元,分36期,每期还款金额1578.44元,按IRR计算,年化费率为24%。不过,每期还款金额里,除了本金外,占比最大的是向平安产险支付的320元保险费用.借款人36期累计要缴纳保险费11520元,占借款本金的28.8%。而青铜峡市农村信用合作联社的贷款合同利率是多少?只有7.8%。

很显然,在这个助贷模式下,银行方通过贷款合同收取的仅仅是金融机构的基本资金成本,其余的收益则通过保险费的名义实现。如果这个过程中,还有线下中介参与的话,借款人还会被额外收取一笔“中介费用”(“砍头息”)。 例如,借款人D某2018年4月通过金融壹账通向浙江民泰银行贷款150000元,实际到账138000元,前置费用(疑为“砍头息”或“中介费”)12000元。共分36期,每期还款5695.26元,其中包含保费1050元。36个月总保费为37800元,占贷款本金27%。在不计算12000元前置费用情况下,按IRR计算的综合年化费率为24%;如果计入前置费用,则综合年化费率恰好是36%。 在目前法律条文下,24%以内的综合费率是合法的,24%以上至36%的部分在实际法律诉讼中虽然得不到法院支持,但实践中,只要借款人愿意支付,法律也不会追究。这就为部分助贷机构和银行机构牟利提供了空间。绝大部分城商行、农商行、信用社本来并不具备线上放贷和跨区域放贷的技术能力和风控能力,但在第三方平台的推动下,这些中小银行机构异化为单纯的资金提供方,风控职能实际上让渡给了金融科技公司。 人保财险承保的网贷信用保险保单把风控轮舵交给第三方,结果会是什么?当信用市场出现恶化时,谁是那个最终吞食苦果的人?现在看,答案已经很清晰了。今年上半年,人保财险和某消金平台围绕20多亿元的服务费争议再次引发监管对助贷风险的关注。但在这起风险事件中,人们忽略了两个非常重要的主体,一个是资金方,一个是助贷平台。前者是西部地区某农商行,去年在互联网贷款上扩张过快过猛,留下一地鸡毛。而后者正是某金融科技公司,人保财险只是很不幸成为了这起事件中的“接盘侠”而已。话说回来,人保财险值得同情吗?我不这么认为,大规模参与网贷信用保证保险业务,且不设代偿上限,不是早已准备好做“活雷锋”?商评君最大的疑惑是,在放贷利率超过24%,甚至达到36%,保险公司收取保费接近30%的贷款本金情况下,为何还会亏损惨重?相关贷款的逾期和坏账到底有多高?是风控系统完全无效还是沦为摆设? 是时候好好反思一下了。

0 评论