本日 (19日),初次 发行的50年期超长期 特别 国债在沪深证券买卖 业务 所上市,上市后更加方便投资者买卖 业务 ,进步 债券活动 性。

50年期超长期 特别 国债发行总额350亿元,票面利率2.53%,2074年6月15日归还 本金并付出 末了 一次利钱 。本次国债从本年 6月15日开始计息,每半年付出 一次利钱 。个人投资者可以通过银行认购,也可以通过证券公司买卖 业务 。

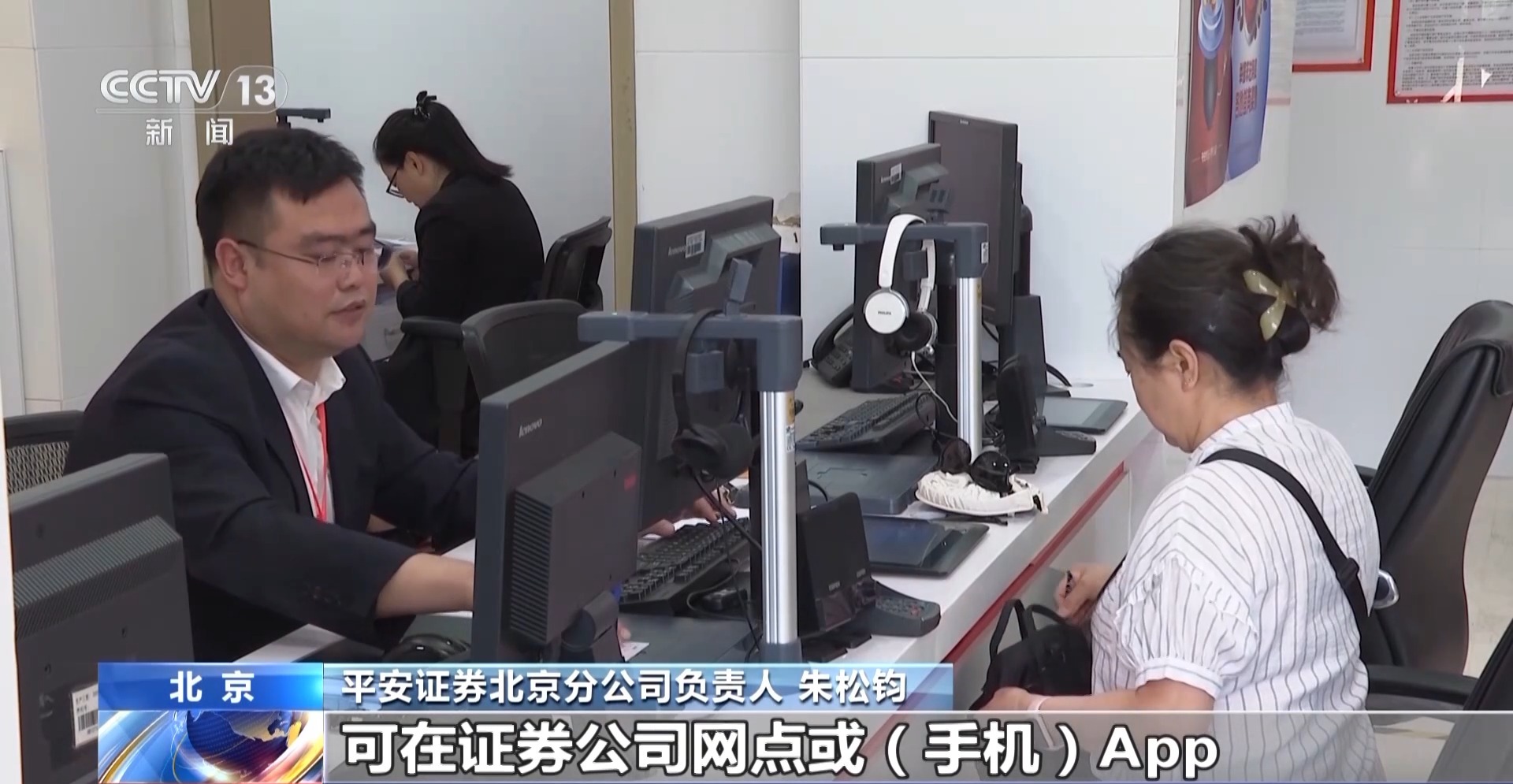

安全 证券北京分公司负责人 朱松钧:6月19日起,可在证券公司网点或手机App,通过平凡 股票委托菜单,举行 超长期 特别 国债的交易 买卖 业务 ,每笔买卖 业务 须是10万元面额或其整数倍。投资者在银行端认购超长期 特别 国债后,若想在二级市场交易 买卖 业务 ,必要 通过银行的跨市场转托管转到证券买卖 业务 所。

专家表现 ,50年期超长期 特别 国债,投资者并不消 持有50年才华 收回本金,上市后,投资者可在二级市场买卖 业务 ,进步 了债券活动 性。根据安排,本年 筹划 发行20年期、30年期和50年期超长期 特别 国债共计一万亿元。

代价 有颠簸 ,投资者留意 风险

专家提示 ,利率程度 、买卖 业务 活泼 度等因素,都会对超长期 特别 国债的代价 有所影响,投资者应具有肯定 的投资履历 和风险遭受 本领 。

我国的国借主 要分为储备 国债和记账式国债。本年 发行的超长期 特别 国债都是记账式国债。两者区别重要 为:储备 国债在存续期内不可上市买卖 业务 ,记账式国债在存续期内可在市场举行 买卖 业务 ,买卖 业务 过程中代价 会受到多种因素影响。

大公国际首席分析师 霍霄:超长期 特别 国债代价 颠簸 大概 受到多种因素的影响,如央行政策、经济周期、外部金融环境 变革 等。通货膨胀也是不可忽视的因素,大概 导致投资者的实际 收益率降落 。

20年期超长期 特别 国债本日 第一次续发行

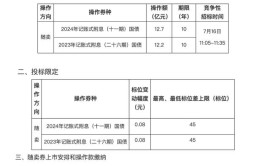

50年期超长期 特别 国债本日 上市,2024年20年期超长期 特别 国债也在本日 (19日)第一次续发行,发行规模到达 450亿元。超长期 特别 国债的发行分为“首发”和“续发”,像本日 续发行的20年期超长期 特别 国债,在5月24日已首发400亿元,7月—11月期间还将发行5次。

本次续发行国债为20年期固定利率附息债,发行总额450亿元,票面利率2.49%,将通过财务 部北京证券买卖 业务 所当局 债券发行体系 举行 招标发行。这次续发行的国债从2024年5月25日开始计息,按半年付息,每年5月25日、11月25日付出 利钱 ,2044年5月25日归还 本金并付出 末了 一次利钱 。

根据安排,本次续发行国债在6月24日起与之前发行的同期国债归并 上市买卖 业务 。

0 评论